一.補習班會計制度與流程

|

二.補習班之收入

|

三.補習班之費用

|

四.以個人.公司名義.或未立案補習班之比較與節稅

|

五.依據法規或辦法

|

六.補習班常見問題

|

一.補習班會計制度與流程: 一.補習班會計制度與流程: |

1. 會計制度不僅為處理會計事務之準繩,且為重要之管理工具,其處理結果既可作為過去

經營得失之分資料,亦能提供決定未來方針、發展課程、釐訂招生策略之參考,以及合法經營之依據。因此會計制度之設計不但要遵照短期補習班設立及管理

規則、會計原理原則、所得稅法及有關法令規章之規定,更重要的是要適合本身之需要。

|

2. 依所得稅法第十四條第一項第二類第二款規定,補習班應至少設置日記帳一種,詳細記載其業務收支項目,並應按會計事

項發生之次序逐日登帳,至遲不得超過二個月,帳簿使用前應送主管稽徵機關登記驗印。同時經營兩種以上不同性質業務,可使用一套登記驗飛印之帳簿,同時記載有關業務收支等事項。

|

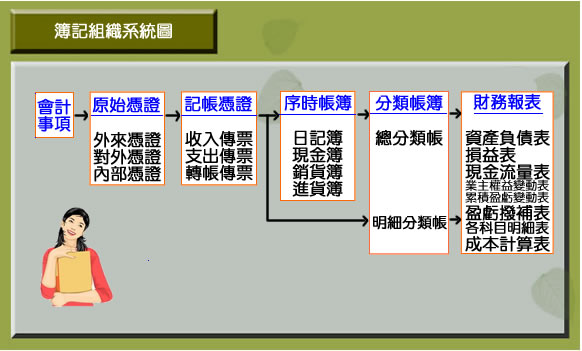

3.補習班簿記流程圖

|

4. 根據稅法之規定,補習班對於所發生之會計事項,仍應依照商業會計法及財務會計準則公報(即一般公認會計原則)等

規定據實記載,產生其財務報表。至於辦理所得稅結算申報時,其帳載事項與所得稅法及其他有關法令規定未符者,均於申報書內調整之。

|

5. 由於短期補習班可採公司組織或個人方式設立,因此若非公司組織,經營補習班之所得,屬於設立人之其他所得,

設立人應於申報綜合所得稅時,合併另九類所得一起申報。

|

|

二.補習班之收入: 二.補習班之收入:

|

1.補習班所得之計算,以收付實現為原則,亦即收益於收入現金時,費用於付出現金時,始行承認收益及費用。與一般

營利事業採權責發生制,收益於確定應收時,費用於確定應付持即應予入帳,大不相同

|

2.依法向教育主管機關申請核准登記或立案之短期補習班,其所提供之教育勞務(補習費收入),依加值型及非加值型營

業稅法第8條第1項第5款規定免徵營業稅2,補習班開立「普通收據」或是開立「免稅」發票交付學員。惟其購買貨物所支付進項稅額,亦不得申請退還。

補習班販賣各類考試用之書籍、CD及錄音帶等銷貨收入,則無免營業稅之適用,依法應開立統一發票報繳營業稅。

|

3.然補習班仍應設計使用適合本身需要之收據,事先編印序號,並於收款時開立予學員,以作為學員繳

費之證明,及補習班之收入憑證。

|

4.收據上預印編號主要目的在避免重覆或遺漏,當然由於收據係補習班自行印製使用,稅捐稽徵機

關對收據開立情形,自無法像統一發票一般,可利用電腦來控制掌握。徵機關為瞭解並掌握每個補習班之收入情形,均會發函予補習班,要求提供招生班別、期別、招生人數、收費標準等收入及主要

開支、教職員薪資資料。如果未按期限提供,或提供之內容有所異常,稅捐稽徵機關亦會派稅務人員前往實地訪問,調查實際情形。

|

5. 國稅局網站建置「消費者情報蒐集系統」,鼓勵民眾提供消費資訊,廣為蒐集執行業務者收入資料,內容包括補習班、

幼稚園、托兒所、醫院、診所及托育中心(安親班、課輔班)等業者之收費標準、招生情形等,除運用上開資料外,並蒐集業者刊登於報章雜誌等資料,依據補習班之行業特性,其執業收入通常以現金、支票或

匯款方式交付,且集中於寒暑假至開學日前後,就該等帳戶進行查調資金,並按蒐集之補習班招生收費標準,就其交易明細與學生名冊逐一查對,據以作為查核案件運用的重要參考資訊。

|

6.國稅局接到業者填報之業務狀況調查記錄表後,會依據業者所填報之收入金額、規模與其上期或依

所蒐集到之收據內所載每人收費金額或與該行業收入水準實施查核比對,如發現業者申報或填報之業務收入與實際收入差異過大或未按規定時限內填報回復者,將派員至執業處所實地訪調查並

依所掌握之相關資料調高其當期之業務收入;依往年該局辦理收入調查之經驗,於事後審核業者所填報業務狀況調查記錄表時,發現有部分業者未據實填報或未按規定時限內填報回復,經派員

實地訪調查後,調高收入者不在少數。

|

7.執行業務收入之查核

|

|

三.補習班之費用: 三.補習班之費用:

|

1.補習班所支付之各項費用需與補習班業務有關:即必需為補習班之直接必要費用。屬於設立人或任何人之私人費用,

以及經營補習班以外業務所發生之費用及損失,自不得列支。

|

2.費用之收付以實現為原則(除非稅法另有特殊規定),因此費用列支之時機為支付現金時,而非發生時。

|

3.執行業務者於規定期限內辦理結算申報並能提供證明所得額之帳簿、文據調查者,其執行業務所得,應依帳載核實認定。

其未依規定提供調查者,應依所得稅法第八十三條及同法施行細則第十三條規定訂定之收費及費用標準核定其所得額。但執行業務者如在規定送交調查時間以內申請延期提示,稽徵

機關應予受理,但延期最長不得超過一個月,並以一次為限

|

4.補習班支付費用,需取得下列之一之交易原始憑證,始能列支:

(1).統一發票:應取得載明補習班名稱、統一編號,住址及相關內容之二聯式統一發票或三聯式統一發票。

(2).收據(如:電話收據)或小規模營業人出具之普通收據。

(3).內部證明單(如:差旅費報告書等支出證明)。

|

4.尚未支付現金或已預支現金報列費用之特殊規定有:

(1).修繕費支出凡足以增加原有資產之價值或其效能非二年內所能耗竭者,應作為資本支出,加入原資產實際成本餘額內計算,但其效能所及年限可確知者,得以其有效期間平均分攤。

(2).購置固定資產,其耐用年限不及二年,或其耐用年限超二年,而支出金額不超過新台幣六萬元者,得以其成本列為當年度費用。但整批購置大量器具,每件金額雖未超過新台幣六萬元,其耐用年限超過二年者,仍應列作資本支出。

(3).租賃房屋而預付租金部分,應將該租金費用遞延至實際租賃期間列報。

(4).固定資產之折舊方法,應採用平均法。固定資產之折舊,應按不短於固定資產耐用年數表規定之耐用年數,逐年依率提列。

(5).租賃物之修繕費,租賃契約約定由承租者負擔者,得以費用列支。其有遞延性質者,得照效用所及在租賃期限內平均分攤。

(6).依事先核淮之職工退休辦法提列之職工退休金準備。

|

5.不合規定之費用:

(1).未取得原始憑證者,其費用或損失不得列支。

(2).取得憑證記載事項不全或不符者,該項費用或損失不得列支。

F.非屬業務之直接必要費用,不得列為費用。

H.職工退休金準備之提列或職工退休基金之提撥。

A.交際費超過業務收入之3%。

B.伙食費(包括加班誤餐費)超過每人每月最高新台幣2,400元。

C.為員工投保之團體壽險,每人每月保險費超過新台幣2,000元。

D.職工福利不得超過核定執行業務收入之百分之二

E.新購置之乘人小客車,自中華民國九十三年一月一日起,以不超過新臺幣二百五十萬元為限;超提之折舊額,不予認定

F.出差日支膳雜費超過最高標準。

G.對於教育、文化、公益、慈善機構或團體之捐贈、以捐贈總額不超過所得總額百分之十為限。

H.災害損失,受有保險賠償部分,不得列為費用或損失。

F.複委託費,超出原取得報酬者,超出部分不予認定。

G.利息支出,非業務所必需之借款利息,不予認定。

H.未實際支付而係虛列報支者,除不予認列外,倘依有關稅法規定處罰,包括刑事處罰。

|

|

四.以個人.公司名義.或未立案補習班之比較(稅務):

四.以個人.公司名義.或未立案補習班之比較(稅務): |

1.依法向教育主管機關申請核准登記或立案之短期補習班,其所提供之教育勞務,可依加值型及非加值型營業稅法第8條第1項第5款規定免徵營業稅。惟其購買貨物所支付之進項稅額,亦不得申請退還。

(財政部75.9.8台財稅第7549419號函) |

| 2.營業稅免稅的規定只限於銷售「教育勞務」,因此若補習班有從事「販售書籍、DVD光碟」的行為,仍應依規定申報營業稅並開立統一發票。 |

| 3.公司行號若附設補習班,而其教育勞務收入已依法開立免稅統一發票者,得免繳納印花稅。 |

| 4.未立案補習班,不符合營業稅的免稅條件,仍應依規定申報繳納營業稅。 |

5.案例:

(至113年12月31日止)

謝先生113年1月1日開一家補習班(以個人名義立案設立.以公司名義立案設立.未立案),113年補習班全年營業收入(教育勞務收入)共新台幣800萬。謝先生已婚(太太無工作),育2子女(讀國中),全年無其他收入。 |

| 項目 |

以個人名義立案補習班 |

以公司名義立案補習班 |

未立案補習班 |

| 帳務處理方式 |

設帳 |

設帳 |

不設帳 |

設帳 |

設帳 |

不設帳 |

不設帳 |

| 年度營業收入 (A) |

800萬 |

800萬 |

800萬 |

800萬 |

800萬 |

800萬 |

800萬 |

| 收入應開立憑證 |

收據 |

收據 |

收據 |

發票 |

發票 |

發票 |

未開立 |

| 營業稅 |

不適用 |

不適用 |

不適用 |

教育勞務免徵營業稅 |

教育勞務免徵營業稅 |

教育勞務免徵營業稅 |

教育勞務徵營業稅5% |

| 營業稅稅額(教育勞務收入)

(T1) |

0 |

0 |

0 |

0 |

0 |

0 |

40萬 |

印花稅稅額

(T4)=(A)*0.4% |

$32,000 |

$32,000 |

$32,000 |

0 |

0 |

0 |

0 |

所

得

稅 |

所得申報方式 |

按查帳方式申報 |

按書審純益率標準申報 |

依財政部訂定標準核定 |

按查帳方式申報 |

按書審純益率申報 |

依財政部訂定標準核定 |

依財政部訂定標準核定 |

| 純益率(B) |

小於18% |

18% |

50% |

小於10% |

10% |

20% |

50% |

年度所得

(C)=(A)X(B) |

小於144萬(入綜合所得稅其他所得計算) |

144萬(入綜合所得稅其他所得計算) |

400萬(入綜合所得稅其他所得計算) |

小於80萬 |

80萬 |

160萬 |

400萬 |

| 113年營利事業所得稅(稅率20%)(T2) |

不適用 |

不適用 |

不適用 |

小於16萬 |

$160,000 萬(80萬*20%) |

32萬 |

不適用 |

| 113年個人綜合所得稅(T3) |

小於30,700 |

$30,700 |

$534,300 |

約退稅$54,400 |

約退稅$54,400 |

$22,000 |

$534,300 |

全部稅額

(T)=(T1)+(T2)+(T3)+(T4) |

小於$62,700 |

$62,700 |

$566,300 |

小於$105,600 |

$105,600 |

$342,000 |

$934,300 |

| 風險 |

查帳風險大 |

書審風險小 |

沒有風險 |

查帳風險大 |

書審風險小 |

沒有風險 |

各方面風險大 |

| 帳務費用 |

高 |

中 |

低 |

高 |

中 |

低 |

沒有 |

| 總評估 |

★★ |

★★★★★ |

★ |

★★ |

★★★★★ |

★ |

XXXXX |

|

|

五.依據法規與辦法: 五.依據法規與辦法: |

| 1.補習及進修教育法 |

| 2.補習及進修教育法施行細則 |

3.台南市短期補習班設立及管理規則

|

4.高雄市短期補習班設立及管理規則

|

5.聘僱外國專業人員工作許可申請書(補習班申請專用)

|

| 6.學生交通車管理辦法 |

| 7.稅捐稽徵法 |

| 8.稅捐稽徵法施行細則 |

| 9.所得稅法 |

| 10.所得稅法施行細則 |

| 11.各類所得扣繳率標準 |

| 12.執行業務所得查核辦法 |

|

13.執行業務者帳簿憑證設置取得保管辦法 |

| 14.印花稅法 |

| 15.印花稅法施行細則 |

| 16.印花稅彙總繳納辦法 |

17.印花稅檢查規則

|

|

六.補習班常見問題: 六.補習班常見問題: |

| 1.補習班將給付授課老師之薪資所得以「執行業務所得名義」辦理扣繳稅款? |

補習班聘請授課人員講授課程,所發給之鐘點費,屬所得稅法第14條第1項第3類所稱之薪資所得,不適用超過新臺幣18萬元以上部分,可免納所得稅,故不能以執行業務所得名義」辦理扣繳稅款。 補習班聘請授課人員講授課程,所發給之鐘點費,屬所得稅法第14條第1項第3類所稱之薪資所得,不適用超過新臺幣18萬元以上部分,可免納所得稅,故不能以執行業務所得名義」辦理扣繳稅款。

|

免責聲明 |

1.本網站所提供之資料、法規、看法、其他資訊,係基於現行法規所提供或同業現行經驗與本網站看法。 1.本網站所提供之資料、法規、看法、其他資訊,係基於現行法規所提供或同業現行經驗與本網站看法。

2.未來如有法規改變、發佈新的解釋函令、不同之個案解釋、或不一樣看法 ,本網站並無義務通知上述之改變。 2.未來如有法規改變、發佈新的解釋函令、不同之個案解釋、或不一樣看法 ,本網站並無義務通知上述之改變。

3.本網站所有資料僅供參考,任何第三人不得以曾閱覽本網站資訊為由,向本網站主張任何權利。 3.本網站所有資料僅供參考,任何第三人不得以曾閱覽本網站資訊為由,向本網站主張任何權利。

|

|

|

|